Treba si uvedomiť, že financie sú veľmi osobná záležitosť a to, čo platilo kedysi na starých rodičov (sporiť si do ponožky a spoliehať sa na zaslúžený dôchodok), neplatí na ich deti a už vôbec nie na osobné financie vnúčat – budúcich dôchodcov.

„Do tvorby finančného plánu vždy vstupujú dve dôležité veličiny – vek a výška príjmu,“ upozorňuje odborníčka. Tieto veličiny podľa nej ovplyvňujú nielen mieru našich finančných skúseností a spôsob, ako uvažujeme o peniazoch, ale aj naše finančné ciele. „Najhoršie, čo môžeme urobiť, je, ak dlhodobé ciele, ako zabezpečenie na dôchodok, plánujeme krátkodobo. A to je, žiaľ, to, čo je nám Slovákom pri tvorbe našich aktív veľmi blízke,“ hovorí.

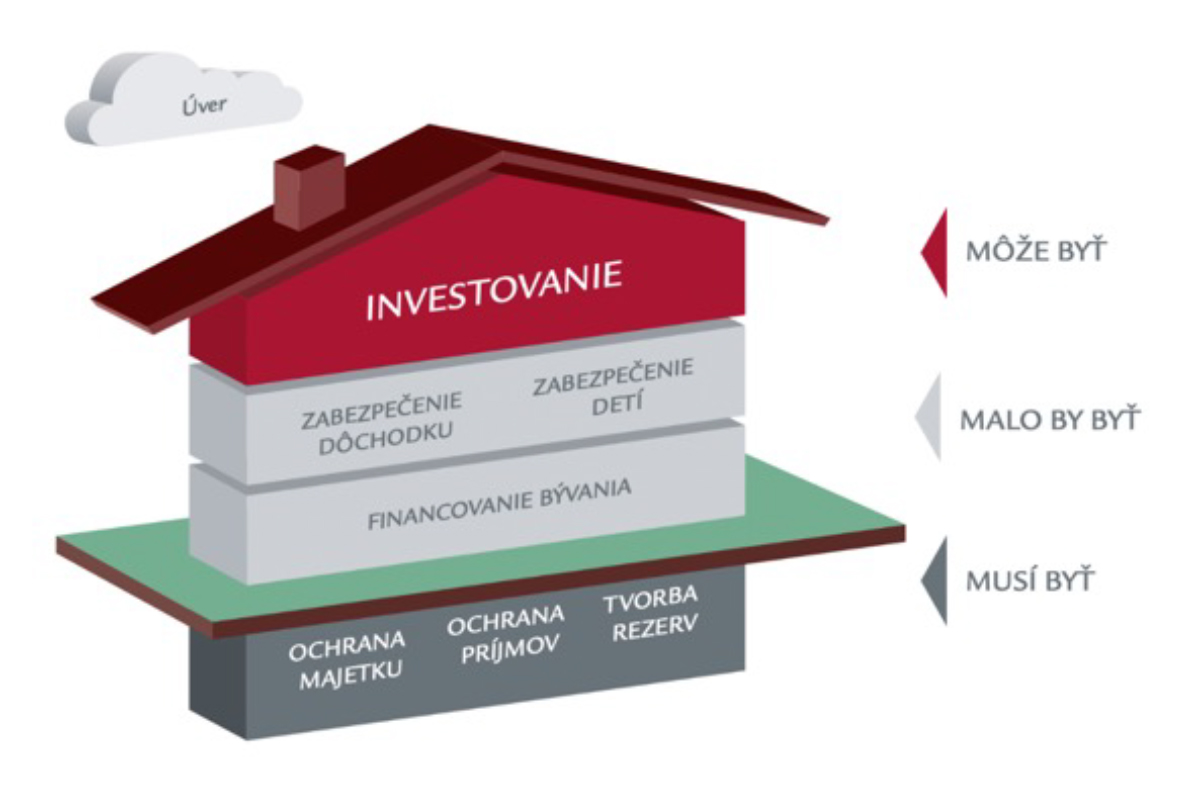

Zdravé základy finančného domu sú tak postavené na tvorbe rezerv, ochrane príjmu a ochrane majetku. Nadstavbou je následne zabezpečenie bývania, zabezpečenie detí a zabezpečenie dôchodku. Strechu domu predstavuje oblasť investovania, cez ktorú vieme zhodnotiť majetok. Investície sú tiež základom budovania „stien“, pri streche si však môžeme dovoliť aj trochu riskantnejšie investovanie či využívanie rôznych investičných príležitostí.

Kým mladí premýšľajú o bývaní, aute, stredná veková kategória počíta už aj so zabezpečením detí a najstaršia veková skupina má na zreteli dôchodok. „Finančným víťazstvom je nájsť rovnováhu medzi aktuálnymi prioritami, ale aj zabezpečením sa do budúcnosti. Ako príklad uvediem prípravu na dôchodok. Ak s prípravou začnem, keď mám 25 rokov, stojí ma to naozaj málo. Ak začnem s prípravou v štyridsiatke, bude ma to stáť trikrát viac, a keď až pred dôchodkom, je neskoro, prípravu si už nebudem môcť dovoliť,“ vysvetľuje A. Kasanická Straková.

Platí, že zdravé financie dosiahneme, ak sa čo najviac priblížime k IDEÁLNYM FINANČNÝM MIERAM 10 : 20 : 30 : 40. No i tie si treba prispôsobiť a nastaviť podľa aktuálnych životných priorít a životných etáp. Tie sa vekom prirodzene menia a v rôznych fázach života tak treba podporiť iné priority.

TAKTO BY MALI RIEŠIŤ FINANCIE JEDNOTLIVÉ VEKOVÉ SKUPINY

I. Najmladšia generácia (vek 18 – 34 rokov)

Ide o najširšiu skupinu s rôznymi finančnými prioritami a plánmi. Riešia najmä prvé zamestnanie a prvé vlastné bývanie. Uprednostňujú skôr materiálne veci, ako autá, dovolenky, a viac si užívajú spoločenský život.

Priemerný čistý osobný mesačný príjem v skupine je 680 eur.

TIP odborníčky:

- Zbavte sa nevýnosného majetku a zbytočných pasív, napríklad si zostavte plán na zbavenie sa spotrebného úveru.

- Začnite si tvoriť rezervu, a to až do dostatočnej výšky, pokojne niekoľko rokov – potom zdroje presmerujte na pravidelné investovanie.

- Poistite si svoj príjem, a ak ho už máte, poistite si aj majetok. Následne počas života prispôsobujte krytie príjmu zodpovedajúcej situácii a samotnej výške príjmu.

- Začnite investovať na dôchodok, resp. začnite pravidelne investovať.

- Začnite riešiť vlastné bývanie, a to tak, že si vytvoríte dôsledný plán.

- Čím bližšie budete k 40. roku života, tým aktívnejšie uvažujte o rozložení majetku a aktív.

II. Stredná generácia (vek 35 – 54 rokov)

Finančné priority smerujú do zabezpečenia bežného chodu domácnosti, bývania, rodiny. Kariéra je väčšinou zastabilizovaná, a teda sú aj vyššie príjmy.

Priemerný čistý osobný mesačný príjem v skupine je 930 eur.

TIP odborníčky:

- V tomto období je dôležité sústrediť sa na zvyšovanie svojich investícií a vďaka tomu aj pohodlne riešiť témy, ako je finančná pomoc a zabezpečenie pre deti.

- Ak sme doposiaľ všetko urobili správne, môžeme začať využívať tzv. dobré dlhy a finančné páky na budovanie majetku, napríklad investíciu do nehnuteľnosti na prenájom.

III. Najstaršia generácia (vek 55 a viac rokov)

Ide o ľudí pred dôchodkom alebo už na dôchodku. Deti majú už osamostatnené, čiže im ostáva viac peňazí pre seba.

Priemerný čistý osobný mesačný príjem v skupine je 630 eur.

TIP odborníčky:

- V tejto etape života by mala byť v popredí správa majetku a hľadanie investičných príležitostí (čo je možné aj pri aktívach bežnej rodiny).

- Dôležité je položiť si otázku, ako bude majetok generovať pasívne príjmy a ako si z neho zabezpečíme dôchodok, resp. rentu.

„Ako vidieť, prvých 15 rokov ekonomického života rodiny je obdobie, ktoré rozhoduje v podstate o celej budúcej ekonomickej pohode. Chyby spravené v tomto období, ako napríklad nepripravená materská dovolenka, sa s rodinou nesú celý život. Naopak, dobrý plán dáva rodine množstvo možností a alternatív, ako sa v živote rozhodovať,“ uzatvára Andrea Kasanická Straková.

DEDIČNÉ FINANČNÉ CHYBY SLOVÁKOV

Financie sú dlhodobo slabá stránka Slovákov. No aj napriek tomu sa cítia a aj správajú v otázkach peňazí sebavedomo. Necelá polovica (43 %) čerpá informácie o financiách zo svojich vlastných skúseností a zážitkov a dokonca pätina (20 %) informácie z tejto oblasti nevyhľadáva vôbec. Toto zistenie priniesol exkluzívny reprezentatívny prieskum Nadácie PARTNERS a agentúry Focus.

V najnovšom prieskume Nadácia PARTNERS a agentúra Focus podrobne skúmali FINANČNÉ SPRÁVANIE U TROCH GENERÁCIÍ SLOVÁKOV. Respondentov pritom rozdelili do troch vekových skupín, kde najmladšiu skupinu tvoria mladí ľudia na prahu pracovného a rodinného života vo veku 18 až 34 rokov. Strednú, pracovne a rodinne zakorenenú generáciu zastupujú Slováci vo veku 35 až 54 rokov a k najstaršej vekovej skupine patria respondenti v zrelom veku pred dôchodkom a na dôchodku, vo veku 55 a viac rokov.

FOCUS: GENERAČNÉ ROZDIELY VO FINANČNOM SPRÁVANÍ

Slováci sú podľa prieskumu finanční samoukovia a s peniazmi narábajú tak, ako ich život naučil. „Z domu si odnášame dedičné finančné chyby, ktoré opakujeme po celé generácie. Chybné návyky nám bránia mať zdravé financie a počas života sa nimi pripravujeme na chudobnú starobu,“ hovorí Andrea Kasanická Straková z PARTNERS GROUP SK. Závery potvrdzuje aj Maroš Ovčarik, analytik z Finančného kompasu: „Ľudia sa dôchodkom začínajú zaoberať, keď už je neskoro. Strácajú tak dôležitý čas a aj peniaze, ktoré by v dlhodobom horizonte získali zhodnocovaním, napríklad cez podielové fondy.“

AKÉ SÚ NAJČASTEJŠIE DEDIČNÉ CHYBY SLOVÁKOV?

- 1. chyba: sú prehnane sebavedomí, nevedia objektívne zhodnotiť svoje vedomosti ani možnosti,

- 2. chyba: žijú prítomným okamihom, míňajú nad rámec svojich možností,

- 3. chyba: riešia okamžité potreby na splátky,

- 4. chyba: nevyznajú sa v úverových produktoch,

- 5. chyba: na dôchodok myslia neskoro,

- 6. chyba: nepoznajú investičné finančné produkty.

1. CHYBA: SÚ PREHNANE SEBAVEDOMÍ, NEVEDIA OBJEKTÍVNE ZHODNOTIŤ SVOJE VEDOMOSTI ANI MOŽNOSTI

- Takmer polovica opýtaných (46 %) čerpá finančné informácie zo správ v médiách.

- Až 43 % sa učí na vlastných skúsenostiach a zážitkoch.

- Až 20 % informácie nevyhľadáva vôbec.

„Slovensko je krajina profesionálov, kde každý vie všetko, ale iba trochu,“ tvrdí A. Kasanická Straková. S najväčšou pokorou k finančným témam podľa nej pristupujú Slováci s najvyšším vzdelaním, s vyššími príjmami, s množstvom kariérnych a životných skúseností, ale aj s vysokou mierou zodpovednosti vo svojej profesii. „Vysoké sebavedomie vidieť vo všetkých oblastiach, a čím má osoba nižšie vzdelanie a menej o danom segmente vie, tým je jej sebavedomie vyššie. Tento jav opisuje tzv. Dunningov-Krugerov efekt, podľa ktorého menej kvalifikované osoby či osoby s nízkymi schopnosťami a kompetenciami v danej oblasti nadhodnocujú svoje schopnosti a výkon. Naopak, kvalifikovaní ľudia podhodnocujú svoje schopnosti a preceňujú silu ostatných,“ vysvetľuje odborníčka.

Skúsenosti vo financiách pritom podľa odborníkov vnímame najčastejšie cez konkrétne témy. „Cítime sa skúsení, keď sme si vyriešili hypotéku alebo založili druhý pilier. Veľká časť skúseností teda vzniká kúpou finančného produktu. Problémom však je, že väčšina rozhodnutí sa robí izolovane, bez širšieho kontextu samotného finančného produktu v celkovom dlhodobom pláne. Nezamýšľame sa, ako to ovplyvní celkový efekt a aký to bude mať dosah na iné oblasti života,“ hovorí Andrea Kasanická Straková.

Druhý problém, ktorý vstupuje do finančných rozhodnutí, sú emócie. „Krásnym príkladom je túžba ľudí predčasne vyplácať hypotéky, pritom to môže byť, a v súčasnej ekonomickej situácii aj je, jedna z najväčších finančných chýb,“ hovorí A. Kasanická Straková.

2. CHYBA: ŽIJÚ PRÍTOMNÝM OKAMIHOM, MÍŇAJÚ NAD RÁMEC SVOJICH MOŽNOSTÍ

- Až 76 % domácností má vyššiu spotrebu, ako je odporúčaných 40 % z príjmu.

- Jednotlivé vekové skupiny respondentov sa v miere nadspotreby výrazne neodlišujú.

- Viac než dve tretiny Slovákov (70 %) priznali, že by vedeli na bežných výdavkoch usporiť. Väčšina uvádza sumu od 50 eur vyššie.

Pravidelná spotreba je jednou z najproblematickejších oblastí vo všetkých domácnostiach. Rodiny často míňajú oveľa viac, ako si v rámci mesačného rozpočtu môžu dovoliť. V prieskume sa však až 70 % Slovákov priznalo, že by si vedeli bežné mesačné výdavky upratať tak, aby niečo usporili. Kým mladšie ročníky by si vedeli odložiť bokom najčastejšie od 51 do 100 eur, pri starších respondentoch je to suma do 50 eur.

„Na tomto príklade krásne vidieť, že pri revízii domáceho rozpočtu sa vždy dá usporiť nejaká suma,“ tvrdí A. Kasanická Straková. Ak by si Slováci tieto usporené peniaze každý mesiac odložili alebo ich investovali, pripravili by sa na krajšiu budúcnosť. Táto suma môže byť rozhodujúca pri tvorbe aktív na dôchodok.

3. CHYBA: RIEŠIA OKAMŽITÉ POTREBY NA SPLÁTKY

- Nejaký úver spláca polovica opýtaných.

- Najviac zastúpené sú mladšie generácie, kde úver spláca až 58 % respondentov z najmladšej vekovej skupiny a 64 % respondentov v strednom veku.

V rebríčkoch zadlženosti si Slováci dlhodobo držia prvé miesta. „Celkový objem úverov, ktoré splácajú slovenské domácnosti, je 42,3 mld. eur. Z toho majú 84-percentný podiel úvery na nehnuteľnosti a 11-percentný podiel spotrebiteľské úvery. Tempo zadlžovania slovenských domácností je pritom stále vysoké. Medziročne rastie objem úverov o 7 %, pričom objem hypoték rastie medziročne až o 10 %,“ približuje Maroš Ovčarik.

Zaujímavým zistením tak je, že Slováci nemajú problém vyčleniť si mesačne sumy potrebné na splácanie úverov, no pri otázkach zabezpečenia do budúcnosti hovoria, že im žiadne voľné prostriedky neostávajú. „V tomto smere funguje efekt, že to, čo nutne banka stiahne, s tým počítame a zariadime sa pritom. Ak je však disciplína na nás a nehrozia nám bezprostredné ,riziká‘ ako úverový register, tu nám sebazaprenie chýba,“ vysvetľuje Andrea Kasanická Straková. Pozitívne je podľa odborníkov to, že najrýchlejšie rastúci segment úverov je spojený s bývaním. „Tu nám vzniká nádej, že sa zadlžujeme pri získavaní aktív, za ktoré nehnuteľnosti môžeme označiť,“ dodáva.

4. CHYBA: NEVYZNAJÚ SA V ÚVEROVÝCH PRODUKTOCH

- Až 67 % opýtaných by si kúpilo práčku na splátky, 12 % by kúpu hradilo z kreditnej karty a 10 % by využilo spotrebný úver.

- Mladšie ročníky sú ochotnejšie využívať prostriedky z kreditnej karty, staršie siahajú po kúpe na splátky.

Prieskum ukázal, že Slováci majú značné nedostatky v otázkach úverových produktov. Viac ako tretina opýtaných netuší, ako sa pohybujú úroky pri bežných úveroch v bankách, viac ako polovica nevie správne určiť úroky spotrebných úverov a viac ako 80 % nepozná úrokové miery hypoték. Rovnako takmer 80 % nevie určiť úrokové zaťaženie pri kreditnej karte.

Podľa odborníkov je dôležité vedieť si vyhodnotiť a porovnať nákladovosť úverov. Maroš Ovčarik hovorí: „Pokiaľ sa ľudia nevedia orientovať v priemerných úrokových sadzbách, oslabuje to ich vyjednávaciu pozíciu pri potrebe čerpať úver. Horšie však je, keď ľudia nevedia ani zoradiť úvery podľa výhodnosti. Pretože v takom prípade hrozí, že si vyberú nevhodný produkt, kde preplatia násobne viac, ako by mohli. Zároveň si treba uvedomiť, že pokiaľ čerpám úver, každý nákup je automaticky vyšší minimálne o úroky. Pritom stačí plánovať vopred a viem sa týchto zbytočných nákladov zbaviť.“

5. CHYBA: NA DÔCHODOK MYSLIA NESKORO

- Až 53 % mladých vo veku 18-34 rokov chce dôchodok viac ako 1 101 eur. Prioritou je len pre 12 % z nich.

- Do svojej budúcnosti neinvestuje až 27 % Slovákov v strednom veku.

- Tretina spomedzi najstarších opýtaných považuje za top zhodnotenie peňazí životné poistenie so sporením.

Teóriu, zdá sa, majú Slováci v malíčku. Takmer polovica opýtaných (41 %) je presvedčená, že na dôchodok sa treba začať finančne pripravovať už od prvého zamestnania, a 26 % si myslí, že optimálny vek je tridsiatka. V praxi však Slováci reagujú opačne a zabezpečenie na dôchodok odsúvajú na posledné roky pracovného života. V prieskume zabezpečenie na dôchodok ako prioritu označilo len 9 % najmladších respondentov a 29 % opýtaných v strednom veku. Podľa odborníkov je pritom zaujímavé vidieť, že pri predstavách o výške dôchodkov sa mladšie ročníky vôbec nedržia pri zemi. Až 53 % opýtaných z najmladšej vekovej skupiny by chcelo penziu vyššiu ako 1 101 eur, z toho 20 % dokonca viac ako 1 501 eur. Skupina v strednom veku je na tom podobne. Dôchodok vyšší ako 1 101 eur by tu chcelo 52 % opýtaných. „Skúsenosti z praxe jednoznačne ukazujú, že ľudia na dôchodok nemyslia. Hlavne mladí rozhodnutie o sporení na dôchodok odkladajú, čím strácajú dôležité roky, keď by sa nasporené prostriedky mohli najvýraznejšie zhodnocovať. Druhý problém je to, kde majú peniaze uložené. Ak sú na účtoch v bankách, vplyvom inflácie strácajú na hodnote,“ upozorňuje Maroš Ovčarik.

Koľko percent zo svojho mesačného príjmu investujú Slováci do svojej budúcnosti? Až 34 % oslovených na investície do budúcnosti nedáva nič, 25 % vyčlení mesačne do 10 % z príjmu a 24 % odloží mesačne na starobu 20 % z príjmu. „Ideálne finančné miery predpokladajú, že z príjmu by malo odchádzať na tvorbu dlhodobých aktív minimálne 20 % príjmu domácnosti,“ dopĺňa odborník.

6. CHYBA: NEPOZNAJÚ INVESTIČNÉ FINANČNÉ PRODUKTY

- Až 36 % Slovákov považuje za najlepšie zhodnotenie peňazí životné poistenie so sporením.

- Viac než tretina sa spolieha na sporiaci účet v banke.

- Investovanie do podielových fondov, akcií a dlhopisov uviedlo len 14 % opýtaných.

Ktorý typ zhodnotenia financií na dôchodok považujú Slováci za najlepší? V prieskume vedie životné poistenie so sporením (36 %), sporenie na sporiacom účte v banke (34 %), v III. pilieri (26 %) či investovanie do investičnej nehnuteľnosti (20 %). Investovanie do podielových fondov, akcií a dlhopisov uviedlo len 14 % opýtaných. „Prekvapilo ma vysoké umiestnenie sporiacich účtov v bankách a sporenia v III. pilieri a na druhej strane nízke umiestnenie podielových fondov aj ETF fondov, ktoré by mali tvoriť základ portfólia určeného na dôchodok. Predpokladám, že rebríček korešponduje so znalosťou, prípadne skúsenosťou respondentov s týmito finančnými nástrojmi, čo, samozrejme, nie je ten správny prístup k tvorbe dlhodobých aktív,“ hodnotí Maroš Ovčarik.

Finančná gramotnosť, prípadne spolupráca s finančnými sprostredkovateľmi môže v tomto smere zohrať kľúčovú úlohu. Samoštúdium alebo životná prax Slovákov totiž nie sú dostatočným nástrojom, ako by mali Slováci získavať kvalitné a účinné informácie o financiách. „Pozitívne vnímam skutočnosť, že ľudia sú ochotní v prípade voľných prostriedkov uvažovať o dlhodobom horizonte, aj keď v horizonte nad sedem rokov by som očakával aspoň polovicu respondentov. Investovanie nad 20 rokov je jedinou rozumnou možnosťou, ako si vytvárať zaujímavé dlhodobé aktíva,“ vysvetľuje finančný analytik. Podľa neho je pozitívnym signálom, že Slováci sa vyhýbajú špekulatívnym investíciám. „Účinným riešením je vždy si zvoliť dlhší horizont investovania s potenciálne vyšším výnosom. Veľa však závisí od účelu, na ktorý sú uvedené peniaze investované,“ uzatvára Maroš Ovčarik.

Zdroj ilustračné foto: Freepik